複数の借り入れを一つにすることをおまとめローンといいますが、提供元は数多くあります。

そのため、何を選べば良いのか分からないところでしょう。

本記事では、おまとめローンのおすすめを審査の通りやすい消費者金融から低金利の銀行までランキング形式で紹介していきます。

おまとめローンの選び方や審査に通らない人の特徴など合わせて紹介していきますので、ぜひ参考にしてください。

おまとめローンおすすめランキング【消費者金融】

まずはじめに、おまとめローンが利用できる消費者金融を10社紹介していきます。

ネットで申し込みできることが多く、全国対応などと利便性に優れているのが消費者金融の魅力です。

| 消費者金融名 | 利率 | 借入限度額 | 最長借入期間 |

|---|---|---|---|

| アコム | 7.7%~18.0% | 300万円 | 12年3ヶ月 |

| レイク | 6.0%~17.5% | 500万円 | 10年 |

| アイフル | 3.0%~17.5% | 800万円 | 10年 |

| プロミス | 6.3%~17.8% | 300万円 | 10年 |

| SMBCモビット | 3.00%~18.00% | 500万円 | 13年4ヶ月 |

| ダイレクトワン | 4.9%~18.0% | 300万円 | 10年 |

| 中央リテール | 10.95~13.0% | 500万円 | 10年 |

| いつも | 4.8%~18.0% | 500万円 | 5年 |

| キャッシングMOFF | 5.0%~15.0% | 500万円 | 10年 |

| オリックスクレジット | 3.0%~17.8% | 800万円 | 8年 |

※アイフルの貸付条件はこちら

アコム

参照:アコム公式サイト

アコムは、「おまとめローン」が用意されているわけではありませんが、「借換専用ローン」によって複数社の借入を1本化することが可能です。

現在の借入残高や返済額などによりますが、アコムで1本化にすることで金利を抑えることができるため、支払い総額や毎月の返済額を軽減できます。

例えば、現在の借入額が100万円以上の方で複数社からの借入を金利15%以上で借りている方の場合は、アコムの場合100万円以上の借入であれば最高金利が15%なので、確実に支払総額を減らすことができるでしょう。

合算した場合の借入額が大きければその分金利を抑えながら、毎月の支払いも負担も減らしてくれます。

また、全てWebで完結して借入の速さにも力を入れているため、手軽さを求めている方にもおすすめです。

| 借入額 | 1万円〜300万円 |

|---|---|

| 利率 | 7.7%~18.0% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長12年3ヶ月 |

| 返済方式 | 元利均等返済方式 |

| 申し込み条件 | 20歳以上の安定した収入がある方 |

| 必要な書類 | 本人確認書類:運転免許証/マイナンバーカード/パスポート/健康保険証 収入証明書:給料明細書や源泉徴収票など |

| 対象となる債務 | 消費者金融からの借入/クレジットカードの借入 |

レイク

参照:レイク公式サイト

レイクでは、複数の借入を1本化にして毎月の負担を減らすための「レイクdeおまとめ」を展開しています。

多額の借入となるため、本人確認書類が必要となり、通常よりも審査が長引くこともありますが、利率が6.0%〜17.5%と低いのが魅力です。

おまとめローンとなるため、借入総額が年収の3分の1を超える場合であっても申込むことができます。

毎月の返済計画を見直し、申込者にとって最適なプランを提案してくれるため、現在の返済に悩んでいる方にはおすすめの消費者金融です。

| 借入額 | 10万円〜500万円 |

|---|---|

| 利率 | 6.0%~17.5% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長10年 |

| 返済方式 | 元利定額返済方式 |

| 申し込み条件 | 満20歳~70歳までの安定した収入のある方 |

| 必要な書類 | 本人確認書類:運転免許証/マイナンバーカード/パスポート/健康保険証 (健康保険証の場合は+住所確認書類1点) 収入証明書:給料明細書や源泉徴収票など |

| 対象となる債務 | 消費者金融からの借入/クレジットカードの借入 |

アイフル

参照:アイフル公式サイト

アイフルでは、通常のカードローン以外にも「おまとめMAX」と「かりかえMAX」を展開しています。

そのため、自分の返済状況に合わせて商品を選択することが可能です。

「おまとめMAX」では、賃金業者以外にも、銀行ローンやリボ払いもおまとめの対象となります。

カードや郵送物もないので、ご家族や知人に内緒にしながら毎月の負担を軽減することができるでしょう。

| 借入額 | 1万円〜800万円 |

|---|---|

| 利率 | 3.0%~17.5% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長10年 |

| 返済方式 | 元利定額返済方式 |

| 申し込み条件 | 満20歳以上の定期的な収入と返済能力を有する方で当社基準を満たす方 |

| 必要な書類 | 本人確認書類:顔写真付きのもの (顔写真付きのものを持っていない方は健康保険証や年金手帳+住所確認書類1点) 収入証明書:給料明細書や源泉徴収票など 借入状況が分かる書類 |

| 対象となる債務 | 消費者金融からの借入/クレジットカードのリボ払い 銀行ローン |

※貸付条件はこちら

※申込状況によっては希望にそえない場合もあります

※貸付条件はこちら

プロミス

参照:プロミス公式サイト

プロミスでも、おまとめ専用のローンが展開されています。

クレジットカードのキャッシングも対象となりますが、ショッピング払いや銀行のカードローンは対象外です。

また、女性専用のフリーダイヤルも設置されているため、女性の方でも安心して相談することができます。

自動契約機からの申込であれば、1時間程度で借入することもできるため、お急ぎの方にもおすすめのおまとめローンです。

| 借入額 | 300万円まで |

|---|---|

| 利率 | 6.3%~17.8% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長10年 |

| 返済方式 | 元利定額返済方式 |

| 申し込み条件 | 20歳〜65歳の安定した収入がある方 |

| 必要な書類 | 本人確認書類:運転免許証/パスポート/健康保険証/マイナンバーカード 収入証明書:給料明細書や源泉徴収票など |

| 対象となる債務 | 消費者金融からの借入/クレジットカードの借入 |

SMBCモビット

参照:SMBCモビット公式サイト

SMBCでは、現在ご契約中の方を対象にしているおまとめローンです。

おまとめローンによっては、現在同社カードローンなどのほかの商品を利用中の方は申込めないことも少なくありません。

しかし、SMBCモビットのおまとめローンは現在入会している方を対象に展開しています。

そのため、一度SMBCモビットと契約してからおまとめローンの申し込みとなる仕組みです。

少し手間に感じますが、ほかのおまとめローンと同様に返済日は毎月1回となり、返済額や金利を軽減することができます。

また、郵送物もなくWebで完結、振込代行もしてくれるので利便性に優れているおまとめローンです。

| 借入額 | 500万円まで |

|---|---|

| 利率 | 3.00%~18.00% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長13年4ヶ月 |

| 返済方式 | 元利定額返済方式 |

| 申し込み条件 | 20歳〜65歳の安定した収入がある方 |

| 必要な書類 | 本人確認書類:運転免許証/パスポート/健康保険証/マイナンバーカード ※SMBCモビットと契約する際 収入証明書:給料明細書や源泉徴収票など 借入状況が分かるもの |

| 対象となる債務 | 消費者金融からの借入/クレジットカードの借入 |

| 公式サイト | |

ダイレクトワン

参照:ダイレクトワン公式サイト

スルガ銀行グループのダイレクトワンでは、カードローン以外にも、複数の賃金から借入がある方専用のお借り換えローンを展開しています。

おまとめローンという名前ではありませんが、複数の借入がある方向けの借換ローンなため、毎月の返済額を抑えたい方に適しています。

また、銀行カードローンやクレジットカードのショッピングリボ払いも対象となるので、全てを1本化したい方におすすめです。

| 借入額 | 1万円〜300万円まで |

|---|---|

| 利率 | 4.9%~18.0% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長10年 |

| 返済方式 | 元利均等返済方式 |

| 申し込み条件 | 25歳以上の安定した収入とご返済能力を有する方で、当社基準を満たす方 |

| 必要な書類 | 本人確認書類:運転免許証/個人番号カード/在留カード (上記が難しい場合は、パスポートまたは健康保険証+住民票など) 収入証明書:給料明細書や源泉徴収票など 借入状況が分かるもの |

| 対象となる債務 | 主に他社のキャッシング・クレジットカード |

| 公式サイト | |

中央リテール

参照:中央リテール公式サイト

中央リテールは、おまとめローン専用の消費者金融です。

おまとめローンに特化しているため、不動産担保の借入にも対応しています。

返済額が軽減するのはもちろんのこと、審査は最短2時間、融資までは最短1日と早いおまとめが可能です。

さらに、相談窓口の担当者は全員国家資格保有者なので、安心して現在の借入状況などを相談することができます。

| ○:賃金業法に基づく貸付条件、●:不動産担保ローンの貸付条件 | |

| 借入額 | ○500万円まで ●3,000万円まで |

|---|---|

| 利率 | ○10.95~13.0% ●8.2~9.8% |

| 担保・連帯保証人 | ○不要 ●要担保 |

| 返済期間 | ○●最長10年 |

| 返済方式 | ○●元利均等 |

| 申し込み条件 | ※要問い合わせ |

| 必要な書類 | ※要問い合わせ |

| 対象となる債務 | ※要問い合わせ |

| 公式サイト | |

いつも

参照:いつも公式サイト

中消費者金融であるいつもは、通常のフリーローンのほかにも、おまとめローンを展開しています。

毎月の返済額やローンの借入残高を抑えるのはもちろんのこと、カードや郵送物が一切ないのでご家族などにバレる可能性も軽減してくれるので安心です。

申し込みは24時間365日可能で、セブンイレブン店内のマルチプリンタより契約書類を出力しFAXかPDFにて送信します。

審査は最短30分で終わるので、お急ぎの方にもおすすめです。

| 借入額 | 1万円〜500万円まで |

|---|---|

| 利率 | 4.8%~18.0% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長5年 |

| 返済方式 | 元利均等返済方式 |

| 申し込み条件 | 年齢20歳以上、65歳以下のご本人に安定した収入のある方 |

| 必要な書類 | 本人確認書類:免許証・保険証・個人番号カード・パスポート 収入証明証:源泉徴収票等収入を証明する書類 他社借入条件等の確認ができる書類、 |

| 対象となる債務 | 賃金業者からの借入 |

| 公式サイト | |

キャッシングMOFF

参照:キャッシングMOFF公式サイト

キャッシングMOFFは、以前は「キャッシングエニー」という名で貸付を行っていましたが、2023年3月より「キャッシングMOFF」変更しました。

通常のフリーローンも行っていますが、5.0%〜15.0%のおまとめローンも展開しています。

限度額も500万円までと多く、ローン1本化の相談に親身にのってくれるので安心です。

| 借入額 | 50万円〜500万円まで |

|---|---|

| 利率 | 5.0%~15.0% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長10年 |

| 返済方式 | 元利均等返済方式 |

| 申し込み条件 | 年齢20歳以上で定期的な収入がある方 |

| 必要な書類 | 本人確認書類:免許証・保険証・パスポート 収入証明証:源泉徴収票等収入を証明する書類 |

| 対象となる債務 | 消費者金融やクレジットカードのキャッシング |

| 公式サイト | |

オリックスクレジット

参照:オリックスクレジット公式サイト

オリックス株式会社の子会社であるオリックスクレジットは、ローン以外にも信用保証事業などを手掛けています。

その中でもおまとめローンは、24時間365日申し込み可能で、全てWebで完結するのが特徴です。

郵送での提出や来店も不要で、最短翌営業日に審査結果が分かるのでスムーズな契約ができます。

| 借入額 | 50万円〜800万円まで |

|---|---|

| 利率 | 3.0%~17.8% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長8年 |

| 返済方式 | 元利込定額返済/ボーナス返済可 |

| 申し込み条件 | 年齢20歳〜64歳の方で毎月定期収入がある方 |

| 必要な書類 | 本人確認書類:免許証・保険証・パスポートなど 収入証明証:源泉徴収票等収入を証明する書類 |

| 対象となる債務 | 消費者金融やクレジットカードのキャッシング 銀行カードローンやショッピングリボ払い ※貸金業法施行規則第10条の23第1項第1号の商品として利用する場合に限る |

| 公式サイト | |

おまとめローンおすすめランキング【低金利×銀行】

次に、金利が比較的低い銀行系のおまとめローンを20社紹介していきます。

消費者金融と比べて利用できる地域や審査時間などと利便性には劣りますが、金利をとにかく抑えたい方におすすめです。

| 消費者金融名 | 利率 | 借入限度額 | 最長借入期間 |

|---|---|---|---|

| 横浜銀行 | 1.9%~14.6% | 1,000万円 | 10年 |

| 楽天銀行 | 1.9%~14.5% | 800万円 | 1年毎の自動更新 |

| イオン銀行 | 3.9%~13.5% | 700万円 | 8年 |

| 東京スター銀行 | 9.8%・12.5%・14.6% (2024年1月時点) |

1,000万円 | 10年 |

| 千葉銀行 | 1.7%〜14.8% | 800万円 | 15年 |

| みずほ銀行 | 2.0%〜14.0% | 800万円 | 1年毎の自動更新 |

| りそな銀行 | 6.0%〜14.0% | 500万円 | 10年 |

| ソニー銀行 | 2.5%〜13.8% | 800万円 | 1年毎の自動更新 |

| auじぶん銀行 | 0.98%~12.5% | 800万円 | 1年毎の自動更新 |

| オリックス銀行 | 1.7%~14.8% | 800万円 | 1年毎の自動更新 |

| 紀陽銀行 | 6.5%・8.5%・11.0%・12.5%・14.0% | 500万円 | 10年 |

| 北海道銀行 | 3.8%~14.0% | 300万円 | 7年 |

| 中国銀行 | 3.2%〜14.5% | 500万円 | 15年 |

| 住信ネット銀行 | 3.775%~12.0% (変動金利※2024年1月現在) |

1,000万円 | 10年 |

| 三井住友銀行 | 1.5%~14.5% (変動金利※2024年1月現在) |

800万円 | 1年毎の自動更新 |

| 東邦銀行 | 6.5%または9.8% | 500万円 | 10年 |

| 栃木銀行 | 6.8%〜14.6% | 500万円 | 10年 |

| 西日本シティ銀行 | 4.5%〜15.0% | 500万円 | 15年 |

| セブン銀行 | 12.000%〜15.000% (変動※2024年1月現在) |

300万円 | 1年毎の自動更新 |

| 三菱UFJ銀行 | 1.8%〜14.6% | 500万円 | 1年毎の自動更新 |

横浜銀行

参照:横浜銀行カードローン公式サイト

神奈川県横浜市に本店を置く、日本で最大の地方銀行です。

おまとめローンを展開しているわけではありませんが、フリーローンとして1,000万円まで借入可能で、おまとめやお借り換えとしても利用できます。

借入できる地域は限られてしまいますが、金利は低く来店不要、横浜銀行と取引がなくても契約可能です。

| 借入額 | 10万円〜1,000万円 |

|---|---|

| 利率 | 1.9%~14.6% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長10年 |

| 返済方式 | 元利均等返済 |

| 申し込み条件 | 年齢20歳〜69歳の方で安定した収入がある方、もしくはその配偶者 |

| 借入可能地域 | 神奈川県/東京都/群馬県前橋市、高橋市、桐生市 |

| 必要な書類 | 本人確認書類:運転免許証/マイナンバーカード/パスポート/健康保険証 (健康保険証の場合は+住所確認書類1点) 収入証明書:給料明細書や源泉徴収票など |

| 対象となる債務 | 事業資金以外であれば自由 |

| 公式サイト | |

楽天銀行

参照:楽天銀行カードローン公式サイト

ネット銀行として人気の高い楽天銀行では、カードローンの展開をしています。

おまとめローンではないですが、金利を抑えて現在の借入の負担を軽減したい方にもおすすめです。

クレジットカードのキャッシング、他社のカードローンを1本化することができます。

また、金利半額キャンペーンや楽天会員のランクに応じて審査優遇があるのも、楽天銀行カードローンの魅力です。

| 借入額 | 800万円まで ※専業主婦は50万円まで |

|---|---|

| 利率 | 1.9%~14.5% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 1年ごとの更新 |

| 返済方式 | ※要問い合わせ |

| 申し込み条件 | 年齢20歳〜62歳の方 お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 |

| 借入可能地域 | 全国 |

| 必要な書類 | 本人確認書類:運転免許証/個人番号カード/パスポート/健康保険証 住民基本台帳カード/在留カード/年金手帳/公共料金の請求書など2点 収入証明書:給料明細書や源泉徴収票など |

| 対象となる債務 | 事業資金以外であれば自由 |

| 公式サイト | |

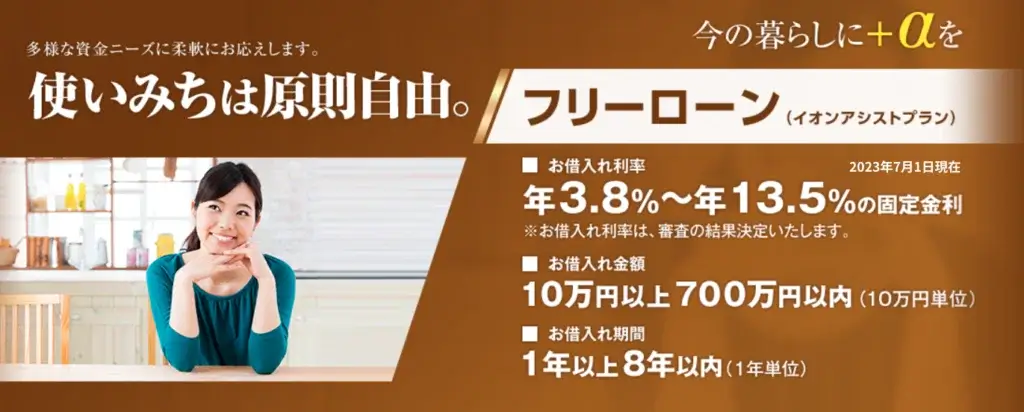

イオン銀行

参照:イオン銀行公式サイト

イオン銀行はカードローンの展開もしていますが、おまとめやお借り換えが目的の場合「フリーローン」がご利用いただけます。

最高金利13.5%と低く、事業資金以外であれば、使い道は自由です。

繰り上げ返済手数料は無料で、インターネットバンキングであれば1万円から1円単位で一部繰り上げ返済することができます。

| 借入額 | 10万円〜700万円 |

|---|---|

| 利率 | 3.9%~13.5% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長8年 |

| 返済方式 | 毎月元利均等返済 |

| 申し込み条件 | 年齢20歳〜60歳の方で安定かつ継続した収入を見込める方 (前年度年収200万円以上) イオン銀行の口座をお持ちの方 |

| 借入可能地域 | 全国 |

| 必要な書類 | 本人確認書類:運転免許証/個人番号カード/パスポート/健康保険証いずれか2点 収入証明書:給料明細書や源泉徴収票など |

| 対象となる債務 | 事業資金以外であれば自由 |

| 公式サイト | |

東京スター銀行

参照:東京スター銀行公式サイト

東京スター銀行は、主に首都圏に店舗を構える地方銀行で、全国15万台の連携ATMでどこでも利用することができます。

そんな東京スター銀行は、おまとめローンを展開しており、Webで簡単に申し込み可能です。

さらに、不動産を担保にすることができる方は、さらに低金利で借入することができます。

| 借入額 | 30万円〜1,000万円 |

|---|---|

| 利率 | 9.8%・12.5%・14.6%(2024年1月時点) |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長10年 |

| 返済方式 | 元利均等月賦返済 |

| 申し込み条件 | 年齢20歳〜65歳の方で年収200万円以上の方 正社員・契約社員・派遣社員のみ |

| 借入可能地域 | 全国 |

| 必要な書類 | 本人確認書類:顔写真付きのもの 収入証明書:前年度の収入が分かるもの |

| 対象となる債務 | 金融機関の借入のみ |

| 公式サイト | |

千葉銀行

参照:ちばぎん公式サイト

千葉銀行は、3大地方銀行の一つで千葉県を中心に営業しています。

おまとめ専用のローンは展開されていませんが、フリーローンとして借り換えやおまとめとして利用可能です。

利用できる地域は限られてしまいますが、来店不要でWebで簡単に申込むことができます。

ちばぎんの口座をお持ちではない方やパート、アルバイトの方でも申込み可能です。

| 借入額 | 10万円〜800万円 |

|---|---|

| 利率 | 1.7%〜14.8% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長15年 |

| 返済方式 | 元利均等毎月返済/ボーナス時増額併用返済 |

| 申し込み条件 | 年齢20歳〜70歳の方で安定した収入がある方 お住まいやお勤め先が営業地域内の方 |

| 借入可能地域 | 千葉県/東京都/茨城県/埼玉県/神奈川県横浜市・川崎市 ※一部対象外の地域あり |

| 必要な書類 | 本人確認書類:運転免許証/パスポート/個人番号カード 収入証明書:給料明細や源泉徴収票など |

| 対象となる債務 | 事業資金以外であれば自由 |

| 公式サイト | |

みずほ銀行

参照:みずほ銀行カードローン公式サイト

みずほ銀行のカードローンでは、事業資金以外であれば借入目的は自由なので、おまとめやお借り換えとしても利用できます。

銀行系では珍しい、来店と郵送不要で契約可能です。

借入額にもよりますが、金利が低い分毎月の返済は2,000円からなのも嬉しいポイントでしょう。

さらに、みずほ銀行で住宅ローンを契約中の方は低金利でご利用いただけます。

| 借入額 | 10万円〜800万円 |

|---|---|

| 利率 | 2.0%〜14.0% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 1年の自動更新 |

| 返済方式 | 残高スライド方式 |

| 申し込み条件 | 年齢20歳〜66歳の方で安定かつ継続した収入がある方 |

| 借入可能地域 | 全国 |

| 必要な書類 | 本人確認書類:運転免許証/パスポート/住民基本台帳カードなど 収入証明書:納税証明書や源泉徴収票など |

| 対象となる債務 | 事業資金以外であれば自由 |

| 公式サイト | |

りそな銀行

参照:りそな銀行公式サイト

りそな銀行が展開しているフリーローンも、事業資金以外であれば使い道は自由なため、お借り換えやおまとめローンとして利用できます。

金利は6.0%〜14.0%の固定金利となり、審査によって決められるものです。

さらに、りそな銀行で住宅ローンを契約している方は0.5%引き下げで契約できます。

りそな銀行の口座をお持ちではない方でも申し込みできますが、契約後に口座を開設しなければなりません。

| 借入額 | 500万円 |

|---|---|

| 利率 | 6.0%〜14.0% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長10年 |

| 返済方式 | 元利均等払い |

| 申し込み条件 | 年齢20歳〜66歳の方で安定かつ継続した収入がある方 |

| 借入可能地域 | 全国 |

| 必要な書類 | 本人確認書類:運転免許証/パスポート/マイナンバーカードなど 収入証明書:課税証明書など |

| 対象となる債務 | 事業資金以外であれば自由 |

| 公式サイト | |

ソニー銀行

参照:ソニー銀行公式サイト

ソニー銀行では、おまとめやお借り換え専用のローンは展開されていませんが、カードローンの限度額内であればご利用いただけます。

最高金利は13.8%と低く、利息全額キャッシュバックキャンペーンなどを実施しているので、よりお得な借入が可能です。

来店は不要で24時間365日Webより申し込み可能、利用明細が自宅に届く心配もありません。

金利や利便性に優れているため、ソニー銀行のカードローンは、「NTTコム オンライン NPS®ベンチマーク調査【銀行部門】」で3年連続1位を獲得しています。

| 借入額 | 10万円〜800万円 |

|---|---|

| 利率 | 2.5%〜13.8% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 1年間の自動更新 |

| 返済方式 | 前月の約定返済日のご利用残高により決定 |

| 申し込み条件 | ソニー銀行の口座をお持ちの方 年齢20歳〜65歳の方で安定かつ継続した収入がある方 |

| 借入可能地域 | 全国 |

| 必要な書類 | 本人確認書類:運転免許証/マイナンバーカード/健康保険証など 収入証明書:納税証明書や源泉徴収票など |

| 対象となる債務 | 事業資金以外であれば自由 |

| 公式サイト | |

auじぶん銀行

参照:auじぶん銀行公式サイト

auじぶん銀行では、通常のカードローンに加えて借り換えコースも用意されています。

借り換えコースであれば、金利を抑えることができますが、審査結果の借入可能上限額が100万円以上でなければなりません。

auIDをお持ちの方であれば金利が優遇されるため、auユーザーにおすすめです。

| 借入額 | 10万円〜800万円 |

|---|---|

| 利率 | 0.98%~12.5%(借り換えコース) |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 1年間の自動更新 |

| 返済方式 | ※要問い合わせ |

| 申し込み条件 | 年齢20歳〜70歳の方で安定かつ継続した収入がある方 |

| 借入可能地域 | 全国 |

| 必要な書類 | 本人確認書類:運転免許証/個人番号カード/健康保険証など 収入証明書:給料明細や源泉徴収票など |

| 対象となる債務 | 借り換えコースの場合は他社の借入を返済すること |

| 公式サイト | |

オリックス銀行

参照:オリックス銀行公式サイト

オリックス銀行が展開するカードローンは、限度額が最高800万円で事業資金以外であれば自由なので、おまとめとして利用することができます。

がんと診断されたら借入残高が0円になる「がん保障特約付きプラン」も選択可能です。

カードローンと保険が一体となっている商品は珍しく、保険への加入を検討している方にもおすすめでしょう。

連携ATMであれば、返済や借入に関しての手数料が0円なのもオリックス銀行カードローンの魅力です。

| 借入額 | 800万円まで |

|---|---|

| 利率 | 1.7%~14.8% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 1年間の自動更新 |

| 返済方式 | 残高スライドリボルビング方式 |

| 申し込み条件 | 年齢20歳〜69歳の方で安定かつ継続した収入がある方 |

| 借入可能地域 | 全国 |

| 必要な書類 | 本人確認書類:運転免許証/個人番号カード/健康保険証など 収入証明書:納税証明書や源泉徴収票など |

| 対象となる債務 | 事業資金以外であれば自由 |

| 公式サイト | |

紀陽銀行

参照:紀陽銀行公式サイト

紀陽銀行とは、和歌山県に本店を置く唯一の地方銀行です。

普通口座をお持ちの方であれば、来店不要でWebから申し込み可能、見積書も不要で簡単に契約することができます。

会社員の方はもちろんのこと、年金受給者や自営業の方など幅広い方が申し込み可能です。

| 借入額 | 500万円まで |

|---|---|

| 利率 | 6.5%・8.5%・11.0%・12.5%・14.0% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長10年 |

| 返済方式 | 毎月元利均等返済 |

| 申し込み条件 | 年齢20歳〜80歳の方で安定かつ継続した収入がある方 お住まい、勤務先の所在地が本支店(東京支店を除く)の営業地域内の方 |

| 借入可能地域 | 和歌山県など(詳細は要問い合わせ) |

| 必要な書類 | 本人確認書類:運転免許証/パスポート/健康保険証など 収入証明書:住民税課税証明書/源泉徴収票など |

| 対象となる債務 | おまとめ、借り換えなど |

| 公式サイト | |

北海道銀行

参照:北海道銀行公式サイト

北海道銀行は、北海道札幌市に拠点を置く地方銀行です。

通常のカードローン「ラピッド」のほかにも、マイカーローンやフリーローンなど幅広い用途に合わせて展開されています。

フリーローンでは、借り換えやおまとめとしても利用可能で、使い道の確認書類は必要ありません。北海道銀行で住宅ローンを利用中の方は、金利の優遇もされます。

さらに、申し込み条件に年収や職業は問わないため、属性に心配のある方にもおすすめです。

| 借入額 | 10万円〜300万円 |

|---|---|

| 利率 | 3.8%~年14.0% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長7年 |

| 返済方式 | 毎月元利均等分割返済 |

| 申し込み条件 | 年齢20歳〜65歳の方 北海道銀行の口座をお持ちの方 |

| 借入可能地域 | ※要問い合わせ |

| 必要な書類 | 本人確認書類:運転免許証/パスポートなど 収入証明書:源泉徴収票など |

| 対象となる債務 | 事業資金以外の消費・生活・投資資金等で特に制限なし |

| 公式サイト | |

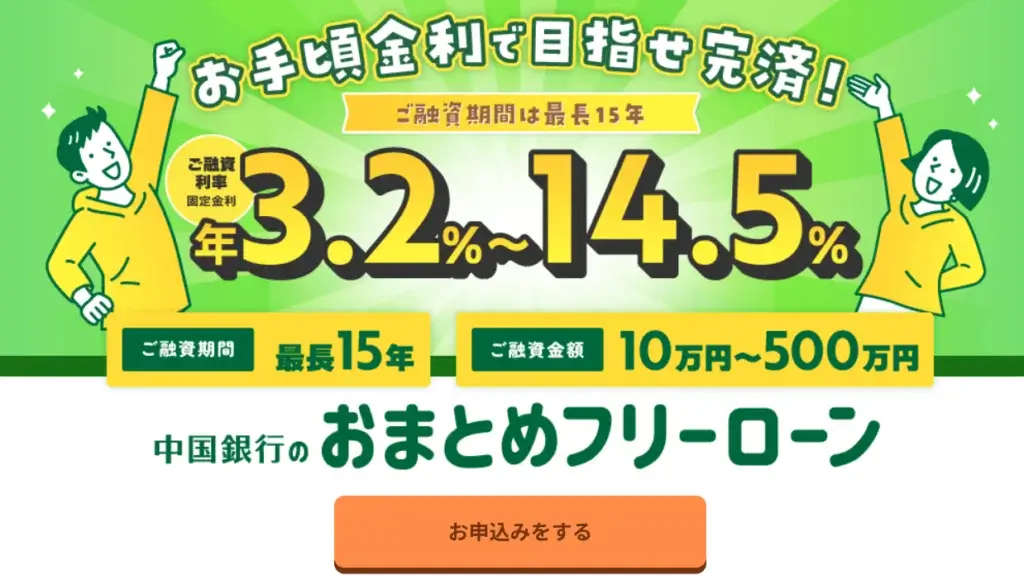

中国銀行

参照:中国銀行公式サイト

中国銀行は岡山県に本店を置く地方銀行で、おまとめを目的としたフリーローンを展開しています。

融資期間は最長15年と長いため、多額の借入や毎月の返済を抑えたい方におすすめです。

借入できる地域は限られてしまいますが、クレジットカードのリボ払いもおまとめの対象となります。

| 借入額 | 10万円〜500万円 |

|---|---|

| 利率 | 3.2%~年14.5% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長15年 |

| 返済方式 | 毎月元利均等分割返済 |

| 申し込み条件 | 年齢20歳〜69歳の方で安定継続した収入のある方 ※専業主婦は可能だが、年金受給者は不可 |

| 借入可能地域 | ※要問い合わせ |

| 必要な書類 | 本人確認書類:運転免許証/パスポートなど 収入証明書:前年度年収がわかるもの(借入金額が300万円以上の場合) |

| 対象となる債務 | 事業資金以外であれば、原則自由 |

| 公式サイト | |

住信SBIネット銀行

参照:住信SBIネット銀行公式サイト

住信SBIネット銀行とは、三井住友信託銀行とSBIホールディングスが共同出資してつくられたネット銀行です。

最高1,000万円までのフリーローンを展開しているため、おまとめやお借換としてご利用いただけます。

資金用途に関する書類を提出する必要がなく、来店不要なので面倒な手続きなしで簡単な申し込みが可能です。

また、最高金利は12%と低く、一部繰り上げ返済も0円なので、費用を抑えた借入を実現できるでしょう。

| 借入額 | 10万円〜1,000万円 |

|---|---|

| 利率 | 3.775%~年12.0%(変動金利※2024年1月現在) |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長10年 |

| 返済方式 | 元利均等返済 |

| 申し込み条件 | 年齢20歳〜完済時70歳の方で安定継続した収入のある方 住信SBIネット銀行の口座をお持ちの方 |

| 借入可能地域 | 全国 |

| 必要な書類 | ※要問い合わせ |

| 対象となる債務 | 事業資金以外であれば、原則自由 |

| 公式サイト | |

三井住友銀行

参照:三井住友銀行公式サイト

三井住友銀行では、限度額300万円までのフリーローンと、限度額が800万円までのカードローンなどを展開しています。

フリーローンの場合は、借り換えなどの資金用途は申し込みができないため、おまとめの場合は資金用途を問わないカードローンに申し込みましょう。

三井住友銀行のカードローンは、口座をお持ちではない方でも申し込み可能で、カードレスにも対応しています。

必要書類もWebから提出できるため、郵送物不要で契約可能です。

また、三井住友銀行の口座をお持ちの方は入力内容も少なく簡単に申込むことができ、お手持ちのキャッシュカードで借入することができます。

| 借入額 | 10万円〜800万円 |

|---|---|

| 利率 | 1.5%~年14.5%(変動金利※2024年1月現在) |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 1年ごとの自動更新 |

| 返済方式 | 残高スライド元利定額 |

| 申し込み条件 | 年齢20歳〜69歳の方で安定継続した収入のある方 |

| 借入可能地域 | 全国 |

| 必要な書類 | 本人確認書類:運転免許証/パスポート/個人番号カードなど 借入額が50万円以上の場合:源泉徴収票/所得証明書など |

| 対象となる債務 | 事業資金以外であれば、原則自由 |

| 公式サイト | |

東邦銀行

参照:東邦銀行公式サイト

東邦銀行は、福岡県に本店を置く地方銀行で、カードローンやお借換えローンを展開しています。

お借り換えとなりますが、複数社で借入している方向けのローンなので、毎月の返済額や総額を減額することが目的です。

金利は固定となり、審査によって6.50%または9.80%か決められます。

| 借入額 | 10万円〜500万円 |

|---|---|

| 利率 | 6.5%または9.8% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長10年 |

| 返済方式 | 毎月元利均等返済/ボーナスによる増額返済も可 |

| 申し込み条件 | 年齢20歳〜返済時80歳の方で安定した収入のある方 |

| 借入可能地域 | ※要問い合わせ (支店で契約しなければならない) |

| 必要な書類 | ※要問い合わせ |

| 対象となる債務 | ご本人または同居のご家族の方が現在利用している ローン・ クレジットなどのお借換え資金 |

| 公式サイト | |

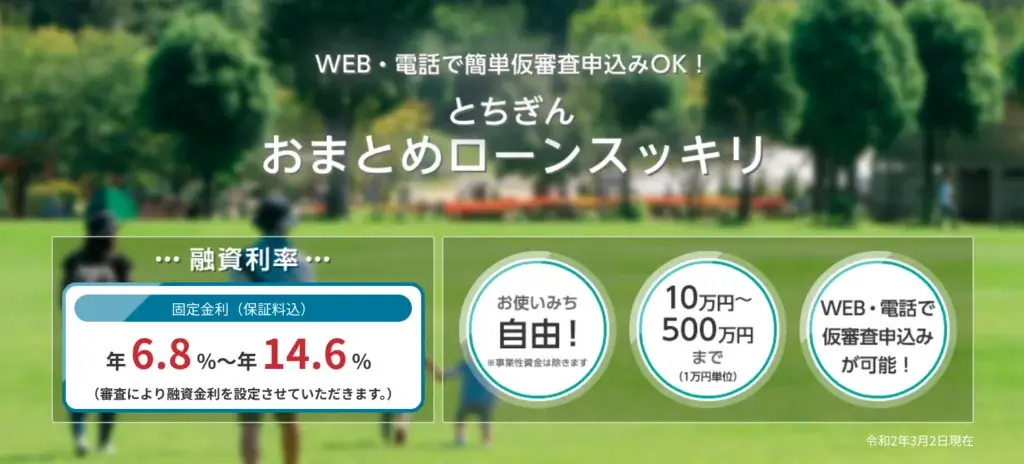

栃木銀行

参照:栃木銀行公式サイト

栃木銀行は、「とちぎん」とも呼ばれ、その名の通り栃木に本店を置く第二地方銀行です。

おまとめローンの展開していますが、自由な資金としての利用もできます。

最終的に支店に出向かなければなりませんが、最初はWebや電話で申し込み可能です。

| 借入額 | 10万円〜500万円 |

|---|---|

| 利率 | 6.8%〜14.6% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長10年 |

| 返済方式 | 元利均等毎月返済 |

| 申し込み条件 | 年齢20歳〜69歳の方で安定した収入のある方 |

| 借入可能地域 | ※要問い合わせ (支店で契約しなければならない) |

| 必要な書類 | 本人確認書類:顔つきのもの 勤務先を確認できる書類 収入を確認できる書類 |

| 対象となる債務 | 事業資金以外であれば、原則自由 |

| 公式サイト | |

西日本シティ銀行

参照:西日本シティ銀行公式サイト

西日本シティ銀行は、福岡県に本店を置く西日本フィナンシャルホールディングス傘下の地方銀行です。

様々なローンを展開しており、おまとめローンは新入社員やアルバイト、パートの方でも申込むことができます。

休日ローン窓口も設置されているため、電話や店頭にて専門スタッフにローンに関しての相談が可能です。

| 借入額 | 10万円〜500万円 |

|---|---|

| 利率 | 4.5%〜15.0% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 最長15年 |

| 返済方式 | 元利均等毎月返済 |

| 申し込み条件 | 年齢20歳〜75歳の方 取扱い店舗の近くにお住まいの方 |

| 借入可能地域 | 店舗検索はこちらから |

| 必要な書類 | 本人確認書類:運転免許証/個人番号カードなど 収入を確認できる書類 借入金の現在残高が分かるもの |

| 対象となる債務 | 現在ご利用中のローン等のご返済資金 |

| 公式サイト | |

セブン銀行

参照:セブン銀行公式サイト

セブン銀行のカードローンは、資金用途が自由なため、おまとめとしても利用できます。

最短翌日の借入が可能なため、早くおまとめをした方におすすめです。

借入や返済手数料は0円で、全国のセブンイレブンにて24時間借入可能なのもセブン銀行カードローンの魅力でしょう。

| 借入額 | 10万円〜300万円 |

|---|---|

| 利率 | 12.000%〜15.000%(変動※2024年1月現在) |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 1年ごとの自動更新 |

| 返済方式 | 元加方式 |

| 申し込み条件 | 年齢20歳〜70歳の方 セブン銀行の口座をお持ちの方 |

| 借入可能地域 | 全国 |

| 必要な書類 | ※要問い合わせ |

| 対象となる債務 | 事業資金以外であれば、原則自由 |

| 公式サイト | |

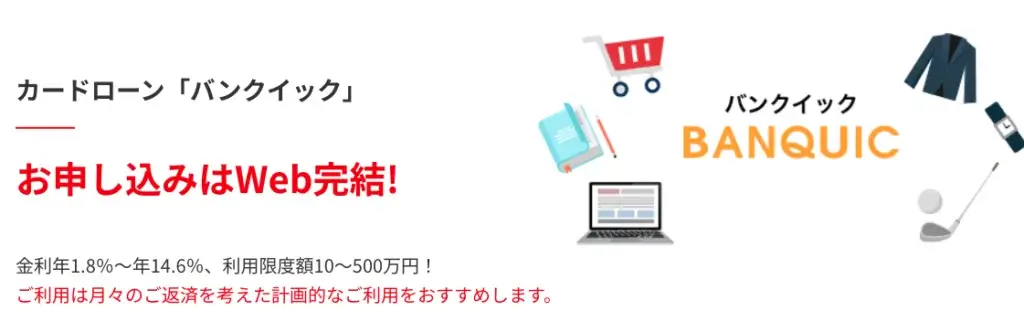

三菱UFJ銀行

参照:三菱UFJ銀行公式サイト

参照:三菱UFJ銀行公式サイト

三菱UFJ銀行が展開しているカードローンの「バンクイック」は、おまとめローンという名目ではありませんが、資金用途は自由となっています。

口座をお持ちではない方でも申し込みできますが、お持ちの方は専用アプリにて借入や返済が可能です。

また、返済日の前にはメールにてお知らせしてくれるため、返済忘れを防ぐことができます。

| 借入額 | 10万円〜500万円 |

|---|---|

| 利率 | 1.8%〜14.6% |

| 担保・連帯保証人 | 不要 |

| 返済期間 | 1年ごとの自動更新 |

| 返済方式 | 毎回返済日時点の借入残高に応じた金額 |

| 申し込み条件 | 年齢20歳〜65歳の方で安定した収入のある方 |

| 借入可能地域 | 全国 |

| 必要な書類 | 本人確認書類 借入額が50万円以上の場合は収入証明証 |

| 対象となる債務 | 事業資金以外であれば、原則自由 |

| 公式サイト | |

おまとめローンおすすめランキング【クレジットカード】

次に、クレジットカード会社が提供するおまとめローンを3つ紹介していきます。

| 消費者金融名 | 利率 | 借入限度額 |

|---|---|---|

| JCB | 4.40%〜12.50% | 500万円 |

| 株式会社日専連ベネフル | 5.7%〜14.7% | 500万円 |

| ライフカード | 12.0%〜16.5% | 500万円 |

JCB

参照:JCB公式サイト

クレジットカード会社として人気の高いJCBは、カードローンサービスも展開しています。

名目はおまとめローンではないですが、複数社からの借入を1本化するおまとめとしても利用可能です。

実際にJCBのカードローンは低金利であるため、おまとめやお借り換えとしても推奨されています。

審査は最短即日で行われるため、早くおまとめしたい方におすすめでしょう。

また、自営業や個人事業主の方でも申し込み可能です。

| 借入額 | 500万円まで |

|---|---|

| 利率 | 4.40%〜12.50% |

| 担保・連帯保証人 | 不要 |

| 申し込み条件 | 年齢20歳〜58歳の方で安定した収入のある方 |

| 必要な書類 | 本人確認書類 収入証明証:源泉徴収票や給与明細書など |

| 対象となる債務 | 自由 |

| 公式サイト | |

株式会社日専連ベネフル

参照:株式会社日専連ベネフル公式サイト

株式会社日専連ベネフルは、クレジットカード会社でありながらおまとめローンの展開もしています。

銀行や賃金業者、クレジットカードからの借入が対象で申し込み条件の年齢制限を設けていません。

通常のおまとめローンであれば、69歳までと年齢に制限を設けていますが、株式会社日専連ベネフルは20歳上で継続的な収入があれば申込むことができます。

そのため、70歳以上のシニア世代にもおすすめできるおまとめローンでしょう。

| 借入額 | 500万円まで |

|---|---|

| 利率 | 5.7%〜14.7% |

| 担保・連帯保証人 | 不要 ※申し込み内容によっては連帯保証人が必要な場合あり |

| 申し込み条件 | 20歳以上で、安定かつ継続した収入がある方 |

| 必要な書類 | 本人確認書類2点 収入証明証:源泉徴収票や給与明細書など 他社借入条件等の確認ができる書類 |

| 対象となる債務 | 銀行や貸金業者、クレジットカード会社などへの債務の借換え |

| 公式サイト | |

ライフカード

参照:ライフカード公式サイト

ライフカードでは、おまとめ専用のサポートローンを展開しています。

クレジットカードのキャッシングだけではなく、ショッピングの借入でもおまとめ可能です。

おまとめ専用のローンなため、年収3分の1を超えてもおまとめできます。

また、最短7日でのおまとめが可能なのも、ライフカードの魅力でしょう。

| 借入額 | 500万円まで |

|---|---|

| 利率 | 12.0%〜16.5% |

| 担保・連帯保証人 | 不要 |

| 申し込み条件 | 26歳以上で、安定かつ継続した収入がある方 |

| 必要な書類 | 本人確認書類/収入証明証 収入証明証:源泉徴収票や給与明細書など 他社借入条件等の確認ができる書類 |

| 対象となる債務 | 借換え対象債務の残高(元本部分のみ)の範囲内 |

| 公式サイト | |

おまとめローンで審査が甘いものは?

つぎに、おまとめローンで審査が甘いところはどこなのか紹介していきます。

また、おまとめローンは通常のローンと比較して審査は甘くなるのかも解説していきますので、ぜひ参考にしてください。

おまとめローンの審査は甘い?審査基準について

おまとめローンは、借金をまとめて返済していくことを目的としていますが、審査が特別甘いわけではありません。

通常のカードローンであれば、借入額が50万円以下なことも多いですが、おまとめローンであれば100万以上となることもあります。

借入額が多くなればなるほど、貸す側は慎重に審査しなければならないでしょう。

多額のお金が返ってこなくなり、契約者が自己破産や債務整理などをすることで、当然業者は赤字となります。

そのため、以前はカードローンとして借入ができても、おまとめローンで審査落ちしてしまうことも珍しくありません。

必ず返済能力を定める比較的厳しい審査が必要となるため、50万円を超える場合は収入証明証が必要になる業者が大半です。

審査が比較的甘いのは銀行より消費者金融

審査がなるべく甘いところでおまとめローンを利用したい場合は、銀行よりも消費者金融がおすすめです。

銀行は15%以下の金利となりますが、消費者金融は15%〜18%であるところが多い傾向にあります。

基本的に借入時の利息は、貸す側の手数料のようなものなので、金利が低ければその分貸す側の収益も少なくなるでしょう。

貸す際の利益が低い分、確実に返済できる人のみ選ばなければならないため、その分審査も厳しくなります。

消費者金融が特別審査が甘いわけではありませんが、銀行系よりも審査は通りやすいです。

また、銀行は過度な貸付を金融庁により指導を受けているため、より審査は厳しくなっています。

おまとめローンとして利用できるおすすめの大手消費者金融は以下の通りです。

| 消費者金融名 | 利率 | 借入限度額 | 特徴 |

|---|---|---|---|

| アコム 【借り換え】 |

7.7%~18.0% | 300万円 | Webで簡単に申し込みできる |

| レイク 【おまとめ】 |

6.0%~17.5% | 500万円 | 最適なプランを提案してくれる |

| アイフル 【おまとめ】 |

3.0%~17.5% | 800万円 | 銀行ローンやリボ払いもおまとめの対象 |

| プロミス 【おまとめ】 |

6.3%~17.8% | 300万円 | 自動契約機であれば1時間程度の借入も可能 |

| SMBCモビット 【おまとめ】 |

3.00%~18.00% | 500万円 | 郵送物もなくWebで完結 |

※貸付条件はこちら

おまとめローンで必ず借りられるものは?

比較的審査が甘いのは銀行よりも消費者金融ですが、必ず借りられるおまとめローンはあるのか気になるところです。

ここでは、必ず借りられるおまとめローンについて解説していきます。

おまとめローンは必ず借りられるわけではない

先程も記述した通り、多額の借入となるおまとめローンは必ず審査が行われます。

審査がないおまとめローンは、闇金業者と考えても良いでしょう。

業者側も返済能力のない人に借入をしていたら、運営するのは難しくなるため、必ず返済してくれる人にしか借入は行いません。

当然、過去に延滞や自己破産などの金融トラブルがあれば、借入するのは難しいです。

そのため、おまとめローンは必ず借りられるわけではない点を把握しておきましょう。

信用情報に不安がある方は中消費者金融

主におまとめローンを提供しているのは、以下の4つです。

- 大手消費者金融

- 中小消費者金融

- 銀行

- クレジットカード会社

この中で最も金利が低いのは銀行やクレジットカードですが、その分審査も厳しい傾向にあります。

大手消費者金融は銀行に比べて審査は甘いですが、機械的に審査していることが多く、ある程度の基準に該当しなければ審査に落ちてしまうことも少なくありません。

一方で、中小消費者金融は、独自の審査基準を設けているため、大手で落ちた方でも審査に通ることがあります。

大手消費者金融はサービスが充実しているため、使い勝手も良いです。

一方で中小消費者金融は、独自のサービスとなりますが、知名度が低いため、闇金業者と見極めるのが難しい傾向にあります。

そのため、申込む前に必ず口コミや金融業者として登録されているのか確認しましょう。

おまとめローンを展開しているおすすめの中小消費者金融は以下の通りです。

| 消費者金融名 | 利率 | 借入限度額 | 特徴 |

|---|---|---|---|

| ダイレクトワン 【借り換え】 |

4.9%~18.0% | 300万円 | 銀行カードローンやクレジットカードのショッピングリボ払いも対象 |

| 中央リテール 【おまとめ】 |

10.95~13.0% | 500万円 | おまとめ専用の消費者金融で不動産担保にも対応 |

| いつも 【おまとめ】 |

4.8%~18.0% | 500万円 | カードや郵送物が一切ない |

| キャッシングMOFF 【おまとめ】 |

5.0%~15.0% | 500万円 | 親身に相談にのってくれる |

おまとめローンで審査に通らない人の特徴

おまとめローンは、申し込みした方が全員審査に通るわけではありません。

実際に審査に通らない人の特徴について紹介していきますので、申し込む前にぜひ確認してみてくださいね。

借入件数が多い

「おまとめローン」という名目の借入であれば、総量規制である年収の3分の1以上であっても借入することができます。

しかし、借入件数が多く総額が返済能力を上回ってしまうと、審査に落ちる原因にもなるでしょう。

一部だけおまとめしたい場合であっても、おまとめローンと他の借入を同時に返済していかなければならないため、毎月の負担は変わりません。

おまとめローンに申込む際に、現在の借入件数などを入力する欄がありますが、嘘の記述をしても信用情報の開示によってバレてしまいます。

また、申込情報に嘘の記述をしてしまうと、信用もなくなるのでそれだけで審査落ちの原因となってしまうので注意が必要です。

そのため、借入総額が多く、少しでも審査に通過したい場合は1社でも完済してから申込むことをおすすめします。

収入などの属性が低い

おまとめローンでは、「継続かつ安定した収入」が申し込み条件として示されていることが多いです。

場合によっては、前年度年収が200万円以上と記載があるため、収入などの属性は審査において重要な項目となります。

そのため、現在安定した収入がない方は審査に落ちてしまう可能性は十分に高いです。

過去に金融事故がある

過去に自己破産などの債務整理をしたことがある方や長きに渡って滞納をしていた方は信用情報機関に記載されています。

過去5年〜10年分の記録が残されているため、直近で金融トラブルがなくても数年前の滞納なども、審査の際にバレてしまうでしょう。

現在滞納がない場合であっても、一度でも滞納していれば貸す側も「そのうち滞納されるのでは?」と判断されるため、審査に落ちてしまう原因になります。

おまとめローンおすすめの選び方

おまとめローンは今回紹介しただけでも、30社以上あるため、何を基準に選べば良いのか難しいところでしょう。

ここでは、おすすめおまとめローンの選び方について紹介していきます。

毎月の返済額が減るのか確認する

現在の借入先の金利が、おまとめローン先の金利よりも低い場合は、毎月の返済額や総額が増えてしまう可能性もあります。

おまとめローンは、毎月の支払いが1回になるメリットもありますが、返済総額が現在の借入先よりも高くなってしまうともったいないでしょう。

各おまとめローンの公式サイトにて、おまとめのシミュレーションを提供しているため、結果によって毎月の返済額よりも減るのか確認することができます。

アイフルの返済シミュレーションはこちらです。

借入先の種類

おまとめローンの提供元は数多くありますが、大きく分けて、「消費者金融」「銀行」「クレジットカード」の3つです。

そのため、選ぶ際はまず借入先の種類を決めるのも一つの手です。

各おまとめローンのメリット、デメリットについて以下にまとめてみました。

| メリット | デメリット | |

|---|---|---|

| 消費者金融 | ・他のおまとめローンに比べて柔軟な審査 ・アプリなどの利便性に優れている |

・金利が高い |

| 銀行 | ・金利が低い ・銀行カードローンやクレジットカードのリボ払いも対象なところが多い |

・審査が厳しい ・地方銀行は申し込みできる地域が限られる |

| クレジットカード | ・年齢上限が設けられていないところが多い | ・審査はやや厳しい |

金利

金利が最も低いのは銀行系ですが、銀行によっては消費者金融と変わらないくらいの金利を定めているところも少なくありません。

また、銀行のおまとめローンは変動金利となることもあるので、借入期間中に金利が変動する可能性もあります。

変動金利のほうが低い場合が多いですが、今後の市場や経済状況によって上がる可能性も把握しておきましょう。

返済方法を確認する

おまとめローンで複数の借入が1本になると、返済も月に1回になります。

そのため、返済を忘れるなどといった可能性も軽減されるでしょう。

さらに利便性を求めるなら、返済方法も必ず確認しておくことをおすすめします。

登録口座から毎月自動引き落としであれば楽ですが、自分で毎月振り込まなければならない場合は、手数料や対応ATMなども把握しておくと良いです。

お近くに銀行がない方は、コンビニATMでも返済できるのか事前に確認すると返済日に慌てる心配もありません。

おまとめローンとは?

そもそもおまとめローンとはどのようなものなのか、仕組みや借り換えローンとの違いについて紹介していきます。

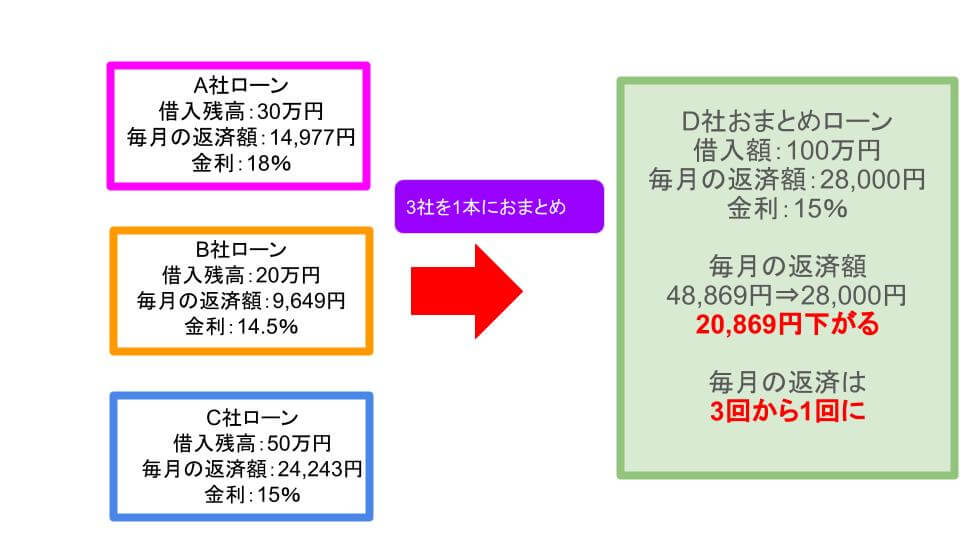

おまとめローンの仕組み

おまとめローンの仕組み

おまとめローンとは、消費者金融など複数社の借入を一つの借入先にまとめる商品のことです。

そのため、現在2社以上の借入がある方向けのローンとなります。

借入先を1社にすることで、金利が低くなり、毎月の返済額や支払総額がへの負担を軽減することが目的です。

また、毎月1社のみに返済するので、管理なども楽になるメリットがあります。

おまとめローンと借り換えの違い

おまとめローンと似ているローンに「借り換えローン」というものがあります。

今回紹介したおまとめローンのなかにも、お借り換えローンの商品もありました。

どちらも大きな違いはありませんが、基本的には借り換えの場合は1社→1社、おまとめローンの場合は複数社から1社となります。

お借り換えローンを展開しているところによっては、おまとめローンと同様複数社の借入を1本にまとめることを推奨としていることもあるでしょう。

しかし、基本的には借り換えはその名の通り借入先を変えることで、おまとめローンは複数の借入を1社にまとめるということになります。

おまとめローンのデメリットは?

おまとめローンを利用するうえでのデメリットや注意点を合わせて紹介していきます。

月々の返済額が軽減される魅力なおまとめローンですが、デメリットもあることを把握しておきましょう。

審査に通っても支払いが増える可能性もある

おまとめローンは、月々の返済額や支払総額の負担を軽減することが目的です。

しかし、現在の借入先やおまとめローン先によっては、支払いが増える可能性も十分にあります。

各おまとめローンの商品でも注意書きされていますが、現在の借入先よりおまとめローンのほうが金利が高ければ、当然支払総額も高くなってしまうので注意が必要です。

そのため、必ずおまとめローン先の金利は現在よりも低いところを選ぶようにしましょう。

何度も借入はできない

おまとめローンは、現在の借入を整理して完済することを目的としています。

そのため、契約後に新たな借入をすることはできません。

通常のカードローンであれば、限度額内で自由に借入することができますが、おまとめローンが名目のものは追加での借入はできないため注意が必要です。

また、おまとめローンによってクレジットカードの残債も1本化にした場合、その後カードが使えなくなる可能性もあるので事前に把握しておきましょう。

おまとめローンに関してよくある質問

最後におまとめローンに関してよくある質問について紹介していきます。

どうしてもお金が必要な時はどうしたらいい?

どうしてもお金が必要になった場合は、カードローンによっておまとめすることをおすすめします。

おまとめローンでは、追加での借入ができない上に、他社からの借入への審査にも通らない場合が大半です。

しかし、カードローンであれば、限度額内で自由に借入することができます。

現在複数社から借入をしている状態でお金が必要な方は、現在の返済額を軽減するためにもおまとめローンはおすすめです。

おまとめローンの審査時間は?

おまとめローンの借入先によっても審査時間は異なりますが、基本的に数日かかる場合が多いです。

借入金額が多ければ多いほど、審査も慎重となるので、通常の借入よりも時間がかかってしまいます。

しかし、大手消費者金融であれば、最短即日で審査の結果が分かるところも少なくありません。

おまとめローンはいくらまで借りられる?

おまとめローンの借入限度額は平均500万円程度です。

その中でも、「アイフル」「オリックスクレジット」は800万円、「横浜銀行」「東京スター銀行」「住信ネット銀行」は1,000万円となります。

不動産などの担保にするものがあれば、1,000万円よりも多い金額で借入することが可能です。

おまとめローンのまとめ

今回は、おまとめローンのおすすめについて紹介していきました。

おまとめローンは、現在の借入を1社にまとめて、月々の返済額や支払総額を軽減することを目的としています。

現在の借入で返済に悩んでいる方は、おまとめローンによって返済への負担が軽減するでしょう。

- 消費者金融でおすすめのおまとめローンは「アイフル」

- 銀行系でおすすめのおまとめローンは「地方銀行」

- クレジットカード会社でおすすめのおまとめローンは「ライフカード」

消費者金融であれば、審査や借入の時間が早いため、次の返済日に間に合う可能性も十分にあります。

各おまとめローンの商品によって、借入限度額や金利などは異なるため、ぜひ比較に役立ててください。